相続税の納税額は税理士によって変わる?

相続税は人が亡くなった際に手続きするもので、所得税のように毎年申告する税金ではありません。

そのためほとんどの相続人の方が初めて相続税の手続きをすることになるため、税理士に申告書の作成依頼する人が多いです。

また相続税は税金の中でも特殊な税金です。

依頼する税理士によって、相続税の納税額が大きく変わることもありますのでご注意ください。

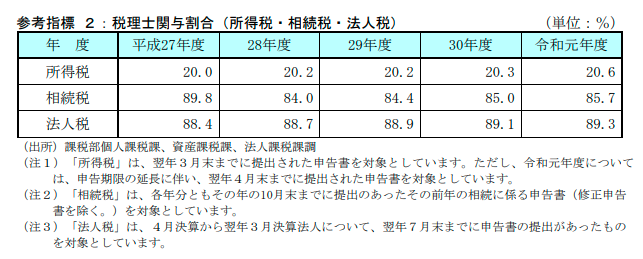

相続税は85.7%の人が税理士へ依頼している

相続税の税理士関与割合は、所得税と比較すると極めて高いです。

国税庁が公表している「令和元事務年度国税庁実績評価書」によると、令和元年度における所得税の税理士関与割合は20.6%です。

一方、相続税の申告の税理士関与割合は85.7%と、依頼している割合は所得税の4倍にもなります。

相続税と同じ水準で税理士に依頼している税目としては法人税があり、法人税の税理士関与割合は89.3%です。

法人税は法人(会社)が申告する税金なので、会社が手続きを依頼するくらい申告書を作成するのが大変な税金です。

出典:財務省ホームページ「実施計画、事前分析表、評価書(国税庁)」より抜粋

多くの人が税理士に相続税の申告書作成を依頼する理由

税の専門家である税理士に依頼すれば、対価として報酬を支払うことになりますので、相続人からすると相続税以外にも支出が発生することになります。

しかし税理士に依頼した方が相続税を適切に申告できますし、節税できればトータルの支出額を少なくすることも可能です。

税務署は相続財産の評価額を計算してくれない

相続財産に株式や不動産(土地評価等)がある場合は、相続開始時点の価値を計算しなければならず、専門的な知識を必要とします。

税務署でも相続税の相談は可能ですが、確定申告会場のように申告書を一から作成することはできません。

また小規模宅地等の特例などの特例制度を適用する際は、適用要件を満たしているか判断する必要があり、特例の適用誤りがあれば税務調査により指摘を受ける可能性もあります。

土地の評価額の計算は特に専門的な知識が必要

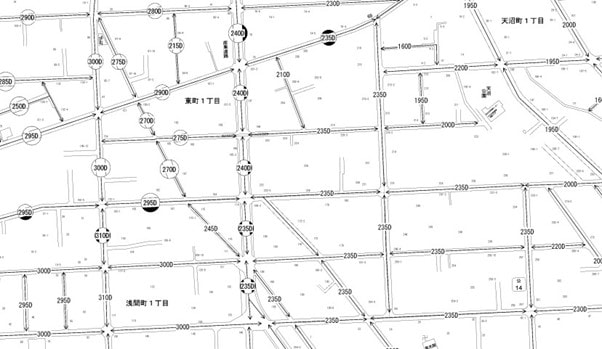

相続財産に土地がある場合、基本的に路線価等を使用して評価額を計算します。

路線価は道路に金額が設定されており、評価対象の土地に面している道路の路線価に面積(㎡)を乗じることで土地の評価額を算出できます。

※路線価は千円単位で表示されているため、240Dの路線価は1㎡24万円を意味し、アルファベットは借地権割合(Dは60%)です。

宅地開発が行われた土地は、利用しやすい形や大きさをしているため、補正計算は必要ない場合が多いです。

しかし評価対象の土地の形状が歪だったり、一般的な住宅よりも面積が明らかに大きい場合は、補正計算により減額補正が必要となります。

減額補正の金額は評価対象の土地によって違いますが、評価額が何割も下がることもあるため、適正な土地の価値を算出しないと相続税を余分に支払うことになります。

税務署は相続税を多く支払う分には指摘しない

提出した申告書の内容に誤りがあれば、修正申告書を提出し、差額に対する本税を追加で納めます。

税務調査により申告誤りの指摘を受けた場合、本税以外に加算税・延滞税を納めることになります。

一方で、仮に相続税を多く納めていた場合に税務署が連絡してくることはあまりありません。

申告書を提出した後に申告内容を見直すことは基本的にないため、納め過ぎを防ぐためにも、最初から正しく申告することが大事です。

相続税を専門にしている税理士へ依頼すべき理由

相続税は税理士選びも重要で、相続税専門の税理士に依頼した方が節税効果を期待できます。

税理士にも得意な税目がある

税理士は法人税や消費税などの税金を取り扱っていますが、税理士によっては得意・不得意の税目は存在します。

法人税や所得税は毎年申告する税金ですが、相続税は相続が発生した時のみ申告する税金です。

そのため普段から相続税を扱っていない税理士は、相続税の申告書を作成した経験が限られるため、節税知識が不足している場合もあります。

相続税専門の税理士に依頼した方が節税できる

土地の評価額を算出するためには専門知識が必要ですし、相続税には多くの特例制度が存在します。

特例制度の適用は任意なので、特例を適用できる人が特定の財産を取得するなど、工夫次第で納める相続税額は変わってきます。

相続税を専門としている税理士事務所なら、色々な財産を保有した家庭の相続手続きをした経験があるため、適用できる特例や節税のアドバイスも的確です。

一方あまり相続税に携わっていない税理士だと、本来適用できる制度を見逃してしまう恐れもあり、依頼する税理士によって節税できる金額に違いが出てきます。

相続税専門の税理士に依頼した方がいいケース

相続税を専門にしている税理士事務所・税理士法人に依頼した方がいいケースをご紹介します。

不動産を複数所有している人

相続税の納税額を抑えるためにポイントになるが、不動産の相続税評価額です。

貸付アパートを保有している人は、土地と建物双方の計算が必要ですし、複数所持していればすべて評価額を算出しなければなりません。

5,000万円の土地の評価額が1割下がれば、課税対象金額が500万円少なくなり、相続税の税率が20%なら、納税額は100万円も安くなります。

相続財産の中で不動産が占める割合は高いため、不動産の評価額次第で納税額も変わります。

相続財産の種類が多い人

相続税は亡くなった人のすべての財産に対して課税されるため、相続財産が多い人ほど計算が大変です。

非上場株式の相続税評価額の計算は、相続税を専門としている税理士以外、評価額を適切に算出するのは難しいです。

また個別で評価額を算出しなければいけない財産も存在しますので、適切な申告かつ相続税を抑えるためには、相続税を専門とする税理士に依頼することをオススメします。