相続税の小規模宅地特例

小規模宅地特例とは

相続税の税額を計算する上で、特に重要なものとして「小規模宅地等についての相続税の課税価格の計算の特例、(以下「小規模宅地特例」と呼びます。)」があります。

この小規模宅地特例を適用すれば、土地の評価額を最大80%も減額することが可能となることから、相続税を考える上でもとても重要な特例と言えるでしょう。

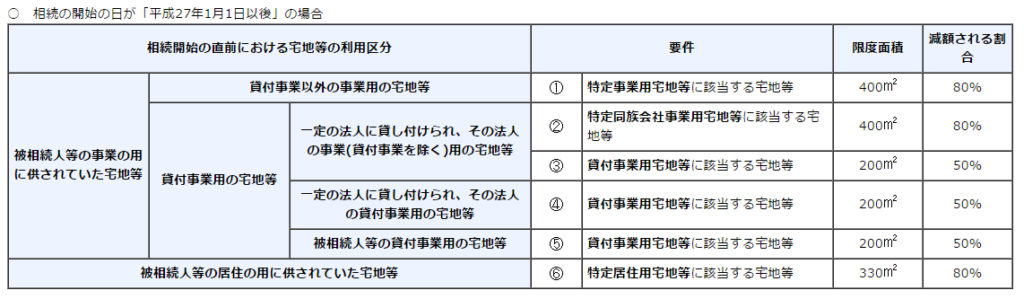

詳しくは、下記の表をご覧ください。(参照元:国税庁ウェブサイト「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」から一部抜粋)

上表からわかる通り、被相続人等の事業のように供されていた宅地であるといった条件の他、諸々の条件をクリア―できれば、貸付事業以外の事業用宅地、特定居住用宅地等に該当すれば、なんと土地の評価額を8割も下げることができる特別な制度となります。

ただし、適用するための条件、限度面積など、大変複雑になっています。こちらの適用を検討される際は税理士に相談されることをおススメします。

制度の概要

小規模宅地等の特例が適用できる土地には、特定居住用宅地、特定事業用宅地、貸付事業用宅地の3つがあります。

簡単に言うと、

- 特定居住用宅地とは、住宅として使っていた土地(限度面積400㎡)

- 特定事業用宅地とは、事業で使っていた土地(限度面積400㎡)

- 貸付事業用宅地とは、賃貸していた土地(限度面積200㎡)

となります。

特例適用は慎重に判断

前述したとおりこの優れものの小規模宅地特例ですが、適用にあたって条件が複雑であり難解な箇所もあります。

例えば、小規模宅地特例には次のような条件もあります。

宅地の取得原因が相続・遺贈

小規模宅地等について、相続または遺贈により取得するといった条件があります。相続開始前3年以内に贈与された土地や相続時精算課税に係る贈与によって取得した土地等は適用を受けることができません。

所有と利用継続の要件

小規模宅地は、取得者が相続税の法定申告期限まで所有し、継続して使用することが要件となっているものがあります。例えば、自宅土地を相続して、申告期限前に売却してしまったというケースでは適用できない可能性もでてくるので注意が必要です。

特定居住用宅地等

同居親族が取得するケースでは、相続開始時からしんっく期限まで引き続き宅地を融資、かつ建物に居住することが必要となります。また、被相続人の生計一親族が取得するケースでは、相続開始時から申告期限まで、引き続き当該宅地等を所有し、相続開始前から申告期限まで引き続き当該宅地などを自己の居住の用に供していることが求められます。

その他にも様々な条件がありますので、実際の適用可能性については税理士に相談することをおすすめします。

添付書類も必要

上記の小規模宅地特例について、小規模宅地等に係る計算の明細書や遺産分割協議書(写し)等の添付が必要となります。

小規模宅地特例をお考えでしたら

小規模宅地の特例をはじめ相続税にお悩みでしたら、税理士に直接相談できる「福岡相続税申告センター」にお気軽にご相談ください。